La distribuzione asimmetrica dei rendimenti

In questo report analizziamo il concetto di distribuzione asimmetrica dei rendimenti

Cos'è la distribuzione asimmetrica dei rendimenti e perché comprenderla a fondo è essenziale per migliorare il proprio percorso di investimento?

In questo report risponderemo a questo interrogativo (e molti altri) attraverso dati storici ed esempi pratici.

Disclaimer

Questi non vogliono essere consigli finanziari o di investimento, pertanto qualsiasi decisione che prendi sul tuo capitale è tua piena responsabilità. Noi riportiamo solo la nostra visione razionale del mercato.

Distribuzione asimmetrica dei rendimenti

Con questo termine intendiamo il fenomeno per cui l’impatto dei rendimenti percentuali su un portafoglio non è costante nel tempo, ma varia in funzione del capitale accumulato. A parità di rendimento, le fasi finali del percorso di investimento generano spesso effetti assoluti molto più rilevanti rispetto alle fasi iniziali, poiché il capitale investito, alimentato da versamenti ricorrenti e reinvestimento dei rendimenti, è significativamente maggiore.

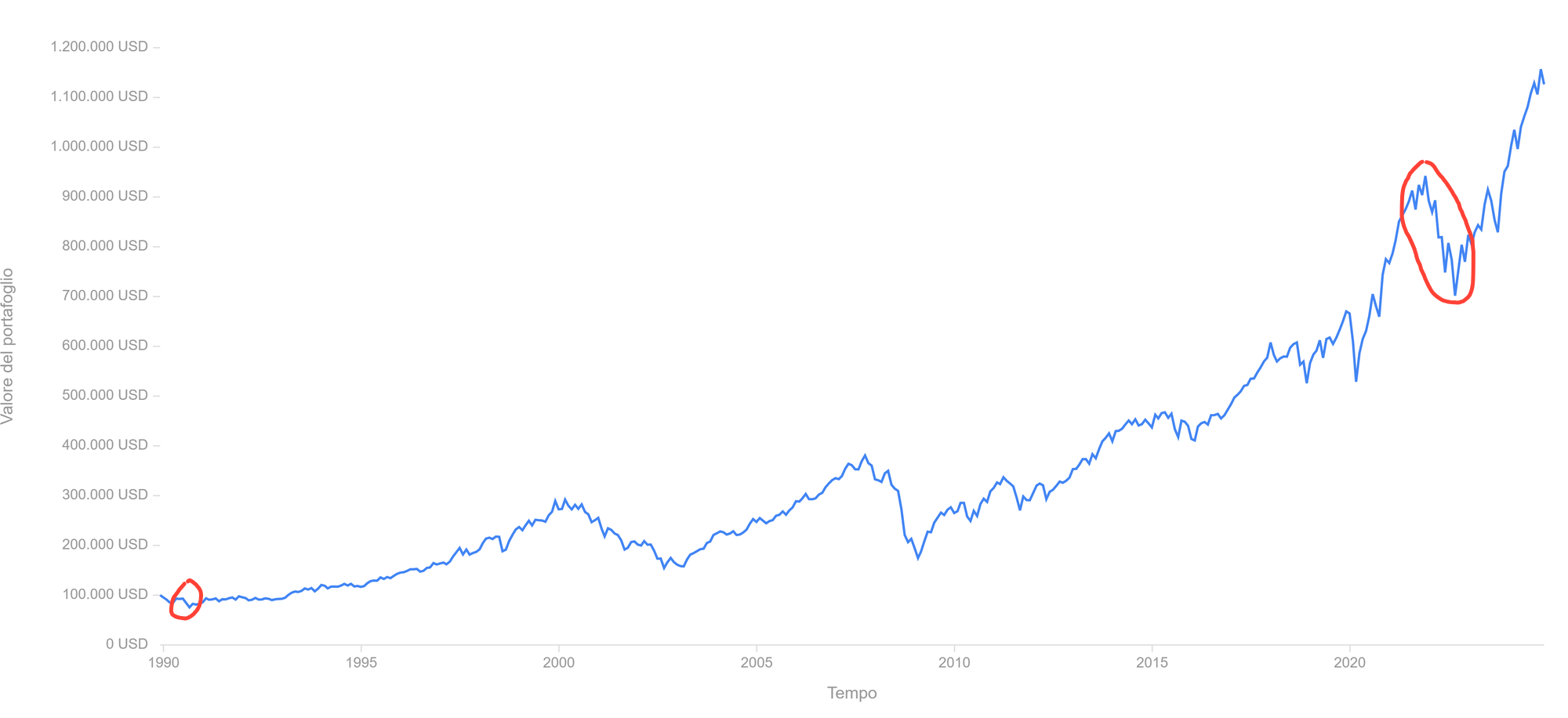

Ad esempio, il seguente grafico rappresenta l’andamento dell’indice MSCI World da inizio 1990 a fine 2024: 35 anni.

(Fonte dati: Curvo)

Come si può facilmente osservare, le variazioni di capitale risultano molto più marcate negli ultimi anni rispetto alle fasi iniziali dell'investimento.

Eppure i drawdown, in termini percentuali, sono quasi identici. Il primo, registrato tra dicembre 1989 e marzo 1993, ha avuto una durata di 3 anni e 3 mesi, con un picco negativo del –24,5%. Il secondo, iniziato nel 2022, è durato 2 anni, con un picco del –25,5%.

La differenza sostanziale non è nelle percentuali, ma nei valori assoluti. Nel primo caso, la perdita è stata pari a 24.500$. Nel secondo, invece, è arrivata a 240.700$. Considerando l’inflazione, e quindi trasformando la perdita del 2022 in termini reali, si arriva comunque a una perdita di 107.600$: 4,4 volte superiore rispetto al drawdown del 1990.

Perché accade questo?

Per l’interesse composto. Se non esistesse l’interesse composto, questo effetto non si manifesterebbe. Reinvestendo sempre i guadagni, il capitale cresce esponenzialmente: è il cosiddetto effetto palla di neve.

Col passare del tempo, le oscillazioni del portafoglio, siano esse positive o negative, aumentano sensibilmente in valore assoluto, anche se restano simili in percentuale.

Ed è proprio questo il concetto di distribuzione asimmetrica dei rendimenti.